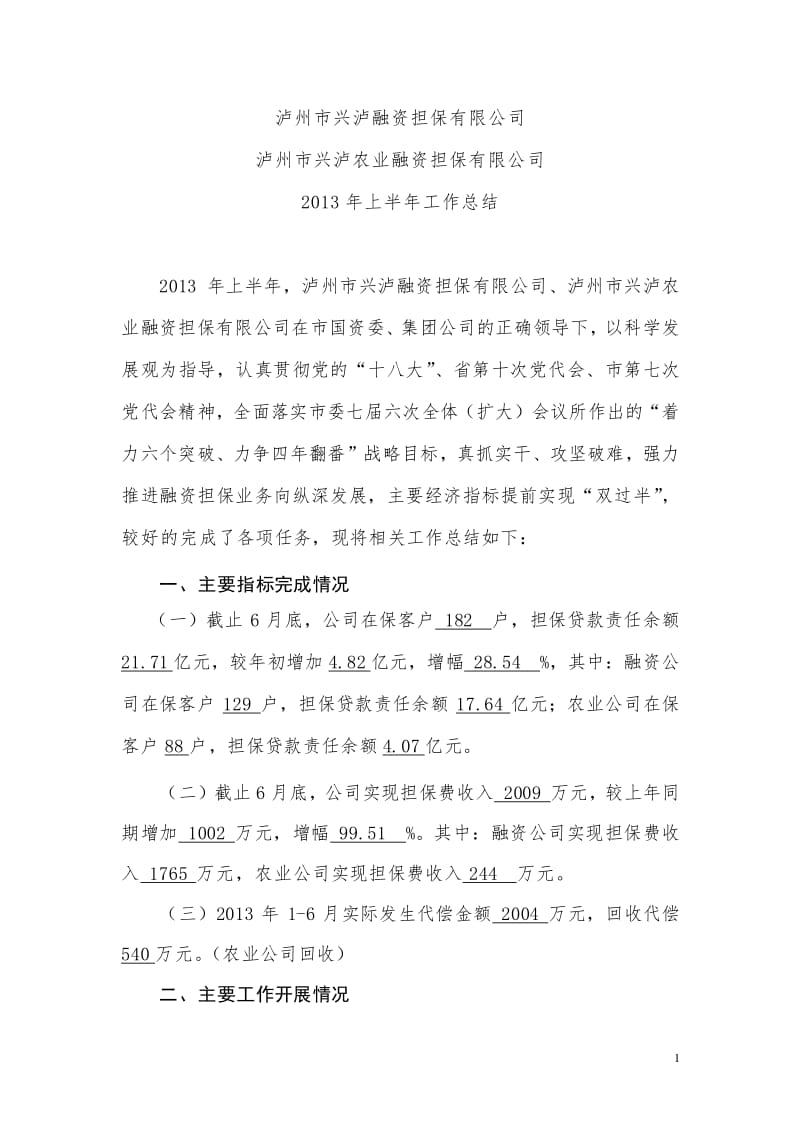

非融資性擔保業務,作為擔保行業的重要組成部分,與融資性擔保業務形成互補,主要服務于實體經濟中非資金借貸環節的信用增級與風險保障需求。其業務范圍廣泛,涵蓋了多個經濟領域,旨在通過專業擔保服務提升交易安全、促進商業合作。以下將系統梳理非融資性擔保的主要業務范圍及其特點。

一、 工程類履約擔保

這是非融資性擔保的核心領域之一,主要為建設工程項目中的各方提供信用支持,確保合同義務的履行。常見類型包括:

- 投標擔保:保證投標人中標后能按投標文件簽訂合同,防止虛假投標或撤標。

- 履約擔保:確保承包商按合同約定完成工程項目,覆蓋質量、工期等。

- 預付款擔保:保障發包方預付款的安全,防止承包商挪用或違約。

- 支付擔保(農民工工資支付擔保):保障分包商、供應商及農民工工資的按時支付,維護社會穩定。

- 質量保修擔保:在工程保修期內,為工程質量問題提供維修保障。

二、 貿易類履約擔保

在商品或服務貿易中,為交易雙方提供信用中介,降低交易風險。主要包括:

- 履約保函:確保賣方按時交貨或提供服務,或買方按時付款。

- 預付款保函:保護買方支付的預付款項,防范賣方違約風險。

- 海關擔保:如關稅保付保函,為企業進出口通關提供臨時稅費擔保,加速物流。

三、 司法與行政類擔保

這類業務與法律程序或政府監管相關,為當事人提供臨時性擔保以推進事務進程。例如:

- 訴訟保全擔保:在民事訴訟中,為申請人申請財產保全提供擔保,避免惡意保全。

- 反擔保措施支持:為非融資性擔保機構自身風險分散提供配套安排。

- 行政事項擔保:如為辦理行政許可、資質申請等提供的臨時保證金替代。

四、 其他專項擔保服務

根據市場需求,還衍生出多種特色擔保產品:

- 租賃擔保:為設備或資產租賃合同中的租金支付、資產歸還等提供保障。

- 產品質量擔保:對制造商的產品質量承諾進行擔保,增強消費者信心。

- 忠誠擔保:適用于雇員或代理人的誠信行為,防范舞弊風險。

- 會員費/預付費擔保:在教育培訓、健身等行業,保障消費者預付費安全。

五、 業務特點與風險管控

非融資性擔保業務通常具有以下特征:

- 場景特定性:緊密嵌入具體交易場景,如工程、貿易鏈條。

- 期限靈活:擔保期限從短期數月到數年不等,依合同而定。

- 風險多元化:涉及信用風險、法律風險、行業周期風險等,需專業評估。

- 非資金直接融通:不涉及資金借貸,而是信用增級與風險轉移。

為保障業務穩健,非融資性擔保機構需建立嚴格的風險管理體系:

- 盡職調查:深入核查被擔保方資質、項目可行性與合同真實性。

- 限額管理:根據資本實力設置單筆及總額度上限。

- 反擔保措施:要求被擔保方提供抵押、質押或第三方反擔保,以緩釋風險。

- 過程監控:對擔保項目進行動態跟蹤,及時預警潛在違約。

- 法律合規:確保所有擔保合同符合《民法典》等法律法規,條款清晰無歧義。

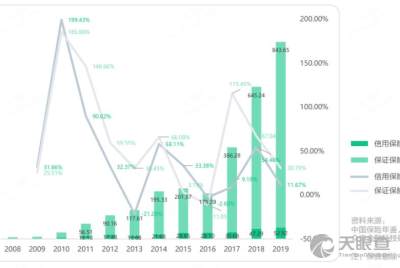

六、 行業價值與發展趨勢

非融資性擔保業務在促進實體經濟交易、優化營商環境方面扮演關鍵角色:

- 降低交易成本:通過信用替代押金或預付款,釋放企業流動資金。

- 增強信任機制:尤其在陌生交易主體間,擔保函成為“信用橋梁”。

- 支持中小企業:幫助中小企業在投標、貿易中獲得平等競爭機會。

隨著數字經濟與供應鏈創新,非融資性擔保業務正呈現以下趨勢:

- 電子化與線上化:電子保函平臺逐步普及,提升效率與透明度。

- 產品定制化:針對新能源、跨境電商等新興領域開發專屬擔保方案。

- 科技賦能風控:運用大數據、區塊鏈技術優化信用評估與合約管理。

非融資性擔保業務范圍廣泛且專業性強,通過精細化服務為各類經濟活動的順利開展提供信用支撐。機構在拓展業務的必須堅守風險底線,實現社會價值與商業可持續性的平衡。