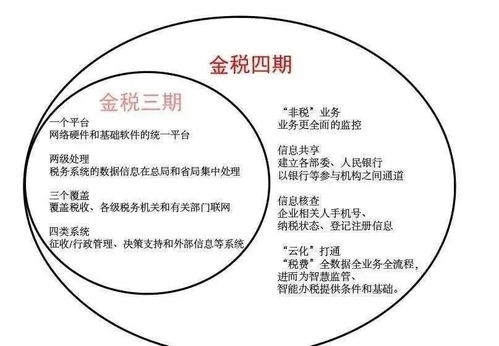

金稅四期系統(tǒng)再發(fā)新公告,明確了2021年稅務(wù)稽查的重點(diǎn)方向。隨著稅收監(jiān)管體系的持續(xù)升級,企業(yè)面臨的合規(guī)壓力日益增大。此次公告特別指出了七個將被重點(diǎn)稽查的方面,其中非融資性擔(dān)保業(yè)務(wù)成為關(guān)注焦點(diǎn)之一。以下是對這些重點(diǎn)稽查領(lǐng)域的詳細(xì)解讀,旨在幫助企業(yè)更好地理解政策動向,防范稅務(wù)風(fēng)險。

一、虛開發(fā)票行為

虛開發(fā)票一直是稅務(wù)稽查的重中之重。金稅四期通過大數(shù)據(jù)分析和智能監(jiān)控,能夠更精準(zhǔn)地識別發(fā)票鏈條中的異常情況。企業(yè)需確保所有交易真實、合規(guī),避免為降低成本或虛增業(yè)績而觸碰紅線。

二、隱瞞收入

通過私人賬戶、現(xiàn)金交易或未開票收入等方式隱匿企業(yè)真實收入,將面臨嚴(yán)厲稽查。系統(tǒng)已實現(xiàn)多部門數(shù)據(jù)共享,銀行流水、電商平臺記錄等都將成為核查依據(jù),企業(yè)應(yīng)規(guī)范入賬流程,做到應(yīng)報盡報。

三、成本費(fèi)用虛列

虛增成本、偽造費(fèi)用憑證以降低稅負(fù)的行為將無處遁形。稽查將重點(diǎn)關(guān)注大額異常支出、與經(jīng)營無關(guān)的費(fèi)用列支,以及發(fā)票內(nèi)容與業(yè)務(wù)實質(zhì)不符的情況。

四、稅收優(yōu)惠濫用

違規(guī)享受稅收優(yōu)惠政策,如高新企業(yè)資質(zhì)造假、研發(fā)費(fèi)用加計扣除不實等,將被重點(diǎn)查處。企業(yè)需確保資質(zhì)和申報材料真實有效,避免因投機(jī)取巧而引發(fā)補(bǔ)稅及處罰。

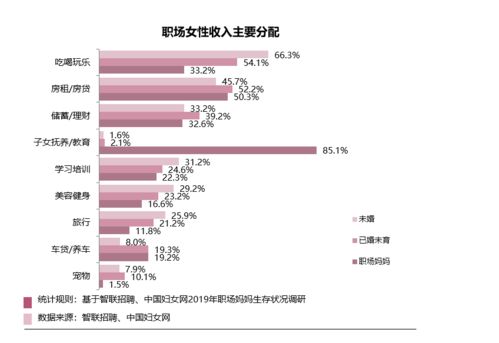

五、個人所得稅逃避

針對高收入群體的個人所得稅稽查將更加嚴(yán)格,包括股權(quán)轉(zhuǎn)讓、分紅、勞務(wù)報酬等領(lǐng)域的偷逃稅行為。企業(yè)應(yīng)履行代扣代繳義務(wù),個人也需主動申報合規(guī)。

六、關(guān)聯(lián)交易避稅

通過關(guān)聯(lián)方交易轉(zhuǎn)移利潤、規(guī)避稅負(fù)的行為將受到穿透式審查。企業(yè)需確保關(guān)聯(lián)交易定價公允,并按要求準(zhǔn)備同期資料,以證明其商業(yè)合理性。

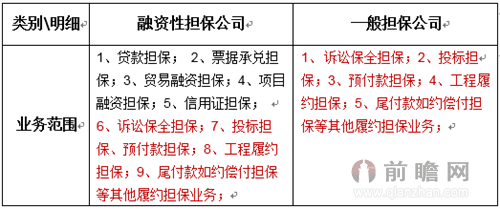

七、非融資性擔(dān)保業(yè)務(wù)風(fēng)險

非融資性擔(dān)保業(yè)務(wù),如履約擔(dān)保、投標(biāo)擔(dān)保等,雖不涉及直接融資,但往往伴隨復(fù)雜的合同關(guān)系和資金流轉(zhuǎn),易成為稅務(wù)違規(guī)的灰色地帶。稽查將重點(diǎn)關(guān)注:

1. 擔(dān)保費(fèi)收入的確認(rèn)是否及時、完整,有無隱匿或延遲入賬;

2. 關(guān)聯(lián)方擔(dān)保是否涉及利益輸送,導(dǎo)致稅基侵蝕;

3. 風(fēng)險準(zhǔn)備金計提是否合規(guī),有無借此虛增成本;

4. 業(yè)務(wù)實質(zhì)與形式是否匹配,有無借擔(dān)保之名行借貸之實,從而逃避金融監(jiān)管和稅收。

企業(yè)從事此類業(yè)務(wù)時,應(yīng)強(qiáng)化合同管理,確保所有交易留有痕跡,并嚴(yán)格區(qū)分經(jīng)營性擔(dān)保與違規(guī)金融活動。

隨著金稅四期的深入推進(jìn),稅務(wù)監(jiān)管正朝著更智能、更全面的方向發(fā)展。企業(yè)唯有加強(qiáng)內(nèi)控,規(guī)范財務(wù)處理,主動適應(yīng)合規(guī)要求,才能在日益嚴(yán)格的稅收環(huán)境中行穩(wěn)致遠(yuǎn)。對于非融資性擔(dān)保等特定業(yè)務(wù),更需審慎評估風(fēng)險,避免因疏忽而引發(fā)稽查危機(jī)。建議企業(yè)及時咨詢專業(yè)機(jī)構(gòu),定期進(jìn)行稅務(wù)健康檢查,以筑牢風(fēng)險防線。